土巴兔主动撤回创业板IPO申请 创始人作出回应

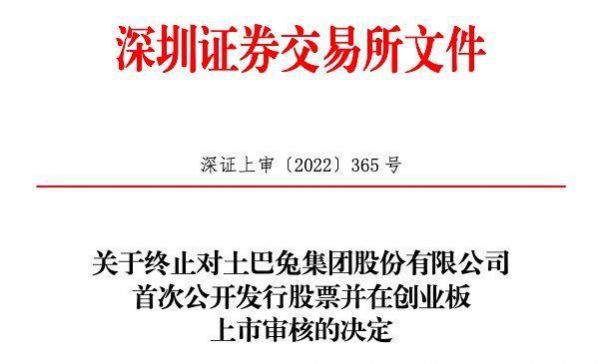

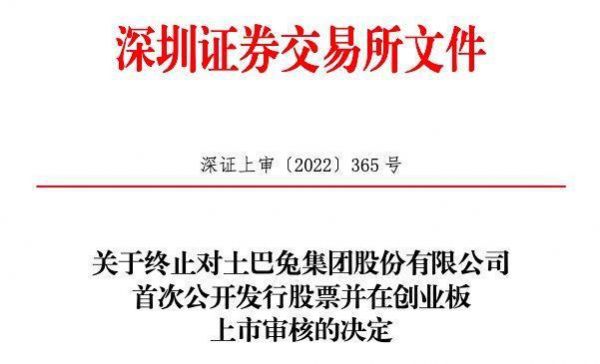

7月18日,深交所网站披露了《关于终止对土巴兔首次公开发行股票并在创业板上市审核的决定》。几日前,土巴兔IPO保荐人中金公司向深交所提交了撤回土巴兔在创业板上市的申请。

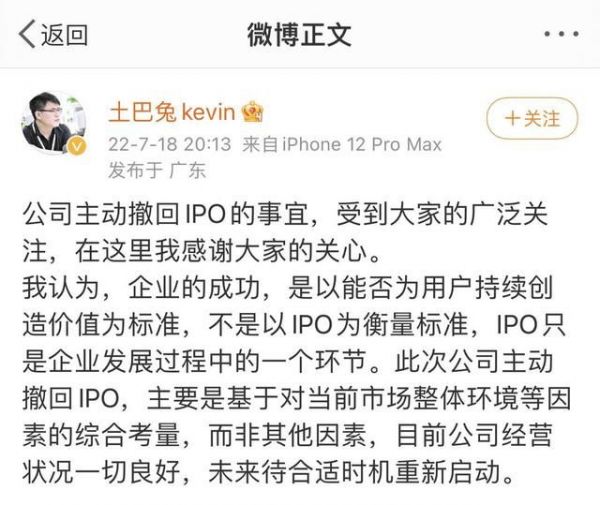

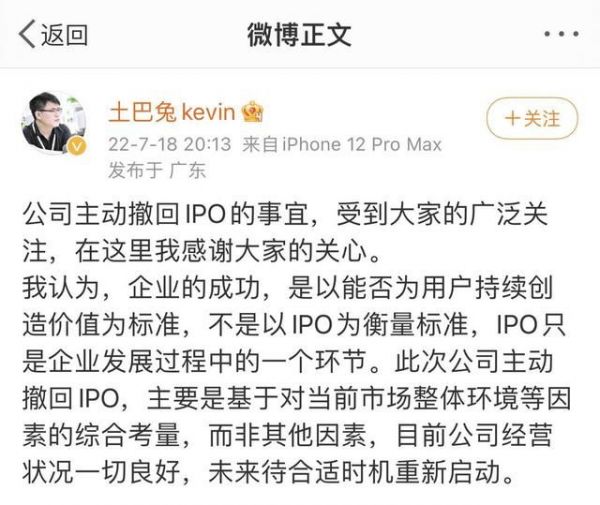

土巴兔联合创始人王国春(微博名:土巴兔kevin)也第一时间在微博做出回应,其声称此次土巴兔撤回创业板IPO是基于对当前市场整体环境等因素的综合考量,而非其他因素,目前公司经营情况持续向好,未来将视合适的时机重新启动上市计划。

土巴兔集团股份有限公司成立于2008年7月,法定代表人为王国彬。土巴兔以互联网家装平台业务为核心,依靠互联网、大数据技术,以线上 化、智能化的形式连接家装服务供应商和业主,构建产业互联网,从信息推荐、交易保 障、质量监督、评价反馈等多个角度,为家装行业参与者提供渗透到家庭装修各个环节的全流程服务。截至2021年底,土巴兔业务已覆盖352座城市,平台已累计注册13.3万家家装企业。

土巴兔的上市之路可谓一波三折。今年3月31日,土巴兔因IPO申请文件中记载的财务资料已过有效期,上市计划搁浅。在此之前,土巴兔曾先后于2018年冲刺港交所、2021年6月、2021年11月冲刺深交所,均以失败告终。

招股书显示,土巴兔2019年、2020年、2021年营收分别为6.8亿元、6.15亿元、6.55亿元;净利润分别为7967.9万元、8659.75万元、7032.95万元;扣非净利润分别为6997.8万元、7627.38万元、5107.36万元。

根据其官方资料,土巴兔成立至今14年,一直专注于发挥数字技术和丰富场景的优势,来推动数字技术与实体经济的融合,来促进赋能传统产业的转型升级。2018至2020年,其研发投入分别为6803万元、6763万元和6549万元,占比营业收入的10%左右。

土巴兔此前计划募资7.04亿元,主要用于土巴兔技术研发及数据平台升级项目、运营信息平台建设项目、运营服务中心建设及全渠道营销建设项目以及补充流动资金。

7月18日,深交所网站披露了《关于终止对土巴兔首次公开发行股票并在创业板上市审核的决定》。几日前,土巴兔IPO保荐人中金公司向深交所提交了撤回土巴兔在创业板上市的申请。

土巴兔联合创始人王国春(微博名:土巴兔kevin)也第一时间在微博做出回应,其声称此次土巴兔撤回创业板IPO是基于对当前市场整体环境等因素的综合考量,而非其他因素,目前公司经营情况持续向好,未来将视合适的时机重新启动上市计划。

土巴兔集团股份有限公司成立于2008年7月,法定代表人为王国彬。土巴兔以互联网家装平台业务为核心,依靠互联网、大数据技术,以线上 化、智能化的形式连接家装服务供应商和业主,构建产业互联网,从信息推荐、交易保 障、质量监督、评价反馈等多个角度,为家装行业参与者提供渗透到家庭装修各个环节的全流程服务。截至2021年底,土巴兔业务已覆盖352座城市,平台已累计注册13.3万家家装企业。

土巴兔的上市之路可谓一波三折。今年3月31日,土巴兔因IPO申请文件中记载的财务资料已过有效期,上市计划搁浅。在此之前,土巴兔曾先后于2018年冲刺港交所、2021年6月、2021年11月冲刺深交所,均以失败告终。

招股书显示,土巴兔2019年、2020年、2021年营收分别为6.8亿元、6.15亿元、6.55亿元;净利润分别为7967.9万元、8659.75万元、7032.95万元;扣非净利润分别为6997.8万元、7627.38万元、5107.36万元。

根据其官方资料,土巴兔成立至今14年,一直专注于发挥数字技术和丰富场景的优势,来推动数字技术与实体经济的融合,来促进赋能传统产业的转型升级。2018至2020年,其研发投入分别为6803万元、6763万元和6549万元,占比营业收入的10%左右。

土巴兔此前计划募资7.04亿元,主要用于土巴兔技术研发及数据平台升级项目、运营信息平台建设项目、运营服务中心建设及全渠道营销建设项目以及补充流动资金。

相关知识

快讯 | 土巴兔恢复创业板IPO

快讯 | 土巴兔创业板IPO审核状态变更为“已问询”

2022年第一季度家居行业IPO进度盘点

视线 | 中介机构因为乐视网财务造假被立案 箭牌家居、土巴兔IPO遭证监会中止

家页观察|再冲IPO,土巴兔的流量生意会被看好吗?

受累中介机构,箭牌家居、土巴兔IPO遭中止审查

定制快讯|致欧家居、土巴兔等IPO再被中止

快讯 | 护童科技终止创业板IPO

土巴兔冲击A股IPO,估值100亿!

土巴兔冲击A股IPO,估值100亿